譲渡所得の特例適用が活発化 相続不動産の売却ビジネスは都心にあり

2021/11/18

収益を生まないのに固定資産税・都市計画税等を負担するばかりの「活用できない不動産」は、相続したくない財産のひとつといえるだろう。「活用できない不動産」を相続したものの、そのまま長年放置するケースも相次ぎ、大きな社会問題となっている。ただ、このような状況を改善するため、所有者不明土地の所有者等を探索する政策が整備されたことで、今後、「どうせバレないだろう」などと相続した不動産を放置していると、しっぺ返しを食うことも十分あり得る。

こうしたなか、将来の固定資産税などの保有コストをカットするため、相続した「活用できない不動産」を手放すケースも増えているが、その際、税制上の特例を適用して譲渡する動きが活発化してきた。

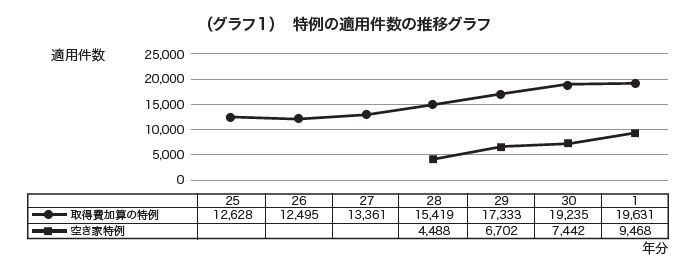

これは、国税庁の譲渡所得の特例の適用状況に関する資料から明らかになったもの。とくに「空き家に係る譲渡所得の特別控除の特例」(措法35③、以下、空き家譲渡特例)、「相続財産に係る譲渡所得の課税の特例(租税特別措置法39条、以下、取得費加算の特例)の適用状況に注目したい。空き家譲渡特例は、一人住まいの親が住んでいた住宅を、その親の死亡にともない相続した人が売る場合に譲渡益から最大3000万円を控除できる優遇税制。資料によると、制度がスタートした平成28年以来、グラフ1を見ても分かるように、適用件数は増加の一途だ。直近の令和元年分のデータでは9468件まで達している。

一方、取得費加算の特例は、相続税の申告期限の翌日から3年以内に相続財産を売却すれば、納めた相続税の一部を売却した相続財産の取得費に加算することができるため、結果的に売却益を圧縮することとなり、譲渡益を減らすことができる制度だ。

相続不動産の売却に当たり、取得費加算の特例を適用するケースも増加している。リーマンショックの影響で落ちこんだ平成21年以降、適用件数は年々増加し、令和元年分の適用件数は1万9631件とピークを迎えている。両制度とも、相続後の財産処分を有利に行えるツールとして存在感が増してきたようだ。

なお、これらのデータは、納税者が申告・納税する住所地ベースでカウントされているため、国税局別に整理することができる。適用件数全体における各国税局の割合を見ると、いわゆる三大都市圏に居住する人が、相続により取得した住宅・不動産を売却するケースが多いことが分かる。

まず、空き家譲渡特例では、全体に対する東京国税局の割合は39%、大阪国税局が15%、名古屋国税局が16%、関東信越国税局が11%、この4国税局だけで全体の81%を占めている。次に、取得費加算の特例では、東京国税局が46%、大阪、名古屋、関東信越の3国税局がそれぞれ13%となっており、こちらも全体の85%を占めている。こうした数字からも相続後の資産組み換えなどに伴うコンサルのビジネスチャンスは「都心にあり」と言えそうだ。

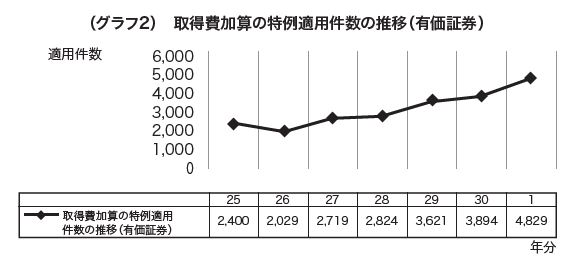

なお、同特例は株式等の有価証券でも適用されるが、平成26年以降、有価証券の売却に伴う取得費加算の特例の適用件数も増加傾向にある(グラフ2参照)。

参考までに、空き家譲渡特例は、「相続開始の直前まで被相続人が居住の用に供していた居住用家屋とその敷地」が対象となる。ただし、①家屋が区分所有建築物でないこと、②昭和56年5月31日以前に建築されたものであること(つまり旧耐震など)、③相続開始の直前まで同居人がいなかったこと(同居人要件)が条件だ。

適用対象者は、上記の住宅等を相続により取得した人で、この人が相続した空き家の実家を平成28(2016)年4月1日から平成35(2023)年12月31日までまでの間に、一定の要件を満たして譲渡した場合に適用される。ただし、①相続が開始した日から3年を経過する日の属する年の年末までに譲渡すること、②譲渡対価が1億円以下であることが適用の前提。一定の要件を満たす譲渡とは次の2つのパターンだ。

1号譲渡=空き家の実家を新耐震基準に適合するようリフォームして敷地とともに譲渡する場合

2号譲渡=空き家の実家を除却し、敷地のみを譲渡する場合